目次

はじめに

「会社で確定拠出年金に加入しているけど、とりあえず預金にしておこう」

そんな風に考えていませんか?

実はこれ、老後に数百万円以上損をする可能性がある危険な選択 です。

確定拠出年金は「自分で運用する年金制度」だからこそ、投資信託(特にインデックス投資)を選ばないと本来のメリットを活かせません。

この記事では、

- 預金で置いておくと損する理由

- 投資信託で運用した場合のシミュレーション

- 初心者におすすめのインデックスファンド

をわかりやすく解説します。

1. 確定拠出年金(DC・iDeCo)とは?

- 企業型DCやiDeCoは、会社員や自営業が将来の年金を積み立てる制度

- 自分で「預金・投資信託・保険商品」などから運用方法を選ぶ

- 掛金は所得控除になるため「節税効果」もある

- 運用益も非課税 → 老後資金づくりに有利な制度

👉 ただし「預金で放置=メリットを殺す選択」になってしまう

2. 預金で置いておくと損する理由

理由① インフレに勝てない

- 預金金利はほぼゼロ

- 物価が上がれば実質的に資産は目減り

理由② 複利の力を活かせない

投資は「利益が利益を生む」複利で増えます。

預金に置いておくと、その恩恵を一切受けられません。

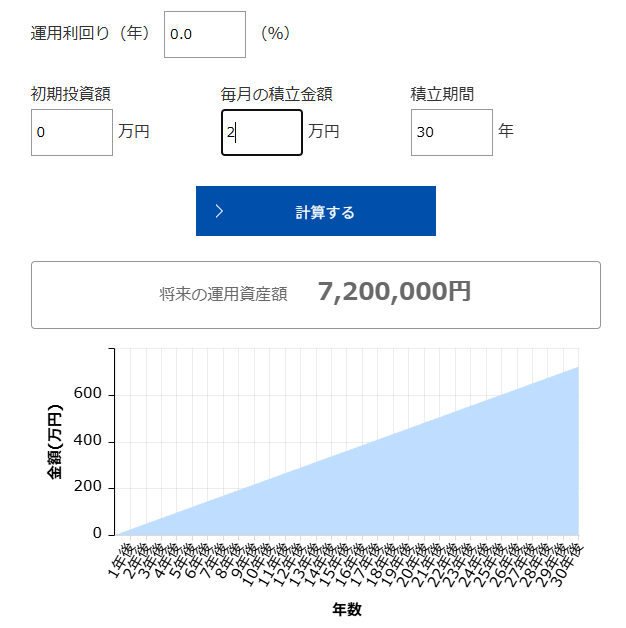

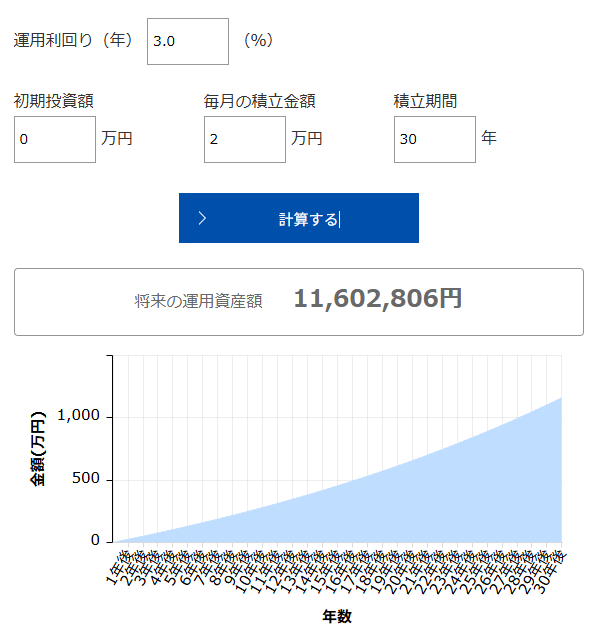

👉 シミュレーション例(毎月2万円・30年・年利3%)

- ①預金(利息ゼロ):720万円

- ②投資信託(年利3%):約1,160万円

- 差額:約440万円

①

②

理由③ 税制メリットを活かせない

- 確定拠出年金は「掛金が全額所得控除」+「運用益非課税」

- 預金にしていると「節税」しか使えず、本当のメリットを捨てている

3. じゃあ何を選べばいい? → インデックス投資一択!

インデックス投資とは?

- 日経平均やS&P500など、市場全体に連動する投資信託

- 特定の銘柄に賭けるのではなく「分散投資」でリスクを抑える

- 長期的に見ると株式市場は右肩上がり → 老後資金づくりに最適

おすすめファンド例(DC・iDeCoで選べることが多いもの)

- 全世界株式インデックスファンド(オルカン)

→ 世界中に分散投資できて安心感あり - 米国株式インデックスファンド(S&P500)

→ 米国の成長を取り込みやすく、実績も豊富

👉 どちらを選んでも「長期・積立・分散」の基本を満たせる

4. 初心者がやるべき運用のステップ

- 自分の企業型DCやiDeCoのメニューを確認

- 預金になっていたら「インデックスファンド」にスイッチ

- 積立を設定 → あとは放置でOK

👉 難しい知識はいらない。「長期でコツコツ」が答え

5. まとめ:確定拠出年金は「預金NG、インデックス投資が正解」

- 預金で置いておくと、30年後に数百万円以上の損失

- 確定拠出年金の非課税メリットを活かすには投資信託を選ぶこと

- 特に「インデックス投資(オルカン・S&P500)」は初心者に最適

👉 老後に大きな差をつけるのは「商品選び」です。

今日から預金をやめて、インデックス投資に切り替えましょう!

あわせて読みたい

【企業型DC】運用は「海外株式100%」が最適解である5つの理由~長期運用の黄金ルール~

「会社で確定拠出年金(企業型DC)に入っているけど、どれを選べばいいのかわからないです…。」 「そんな悩みを持つ20代~40代の会社員の方へ、最適解を教えます」 実は...

あわせて読みたい

会社員でもできる!「企業型DC」や「持株会」の上手な活用法

会社員として働きながらも、資産形成に役立つ方法がある。 それが、企業型確定拠出年金(企業型DC)や持ち株会を利用することだ。 これらをうまく活用すれば、給料だけ...

コメント