はじめに

2026年の税制改正要望の中で、金融庁が示した方針のひとつが 「NISAの全世代拡大」 です。

これまでNISAは18歳以上が対象でしたが、未成年でも口座を作れる方向 が検討されています。

一見すると「誰でも投資ができるのはいいことだ」と思えますが、本当に歓迎すべき制度改正なのでしょうか?

この記事では、メリットと懸念点を整理して考えてみます。

1. 未成年への拡大は歓迎できる理由

投資は「時間を味方につける」ことが最大の武器

- 複利の力は、投資を始める年齢が早いほど大きくなる

- 10代から投資を始められることで、20代・30代では大きな資産形成の差が生まれる

親から子への教育効果

- 投資経験を親子で共有できる

- 子どもの金融リテラシー向上につながる

- 将来の資産形成を早い段階で意識できる

👉 「未成年でも継続的な投資が可能になる」ことは大きな前進であり、歓迎すべき改革 といえます。

2. 高齢者への拡大には懸念も

一方で、NISAの「全世代拡大」に含まれる 高齢者向け投資商品の解禁 については注意が必要です。

毎月分配型投資信託の問題点

- 多くは「タコ足分配」(元本を削って分配する)になるケースがある

- 一見配当が安定しているように見えて、実際には資産が目減りする可能性が高い

高齢者の投資リスク

- 投資判断力が低下する中で、複雑な金融商品を正しく活用するのは難しい

- 生活資金を投資に回すことで、老後の資産を減らしてしまうリスク

- 金融リテラシーが十分でない高齢者が制度を誤用する可能性

👉 高齢者向けの投資解禁は必ずしも歓迎できない と考えます。

3. 今後の動きに注視すべき

現時点では、これはあくまで「金融庁が示した方針」であり、決定事項ではありません。

今後の議論の中で、未成年への拡大や高齢者向けの新商品解禁がどう制度化されるのかを見極める必要があります。

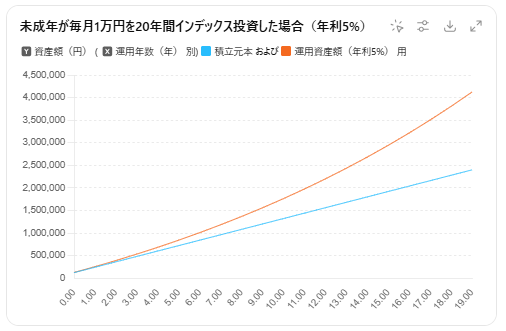

4. シミュレーション:未成年からNISAを始めたら?

投資の最大のメリットは「早く始めること」。

では実際に、毎月1万円をインデックス投資(年利5%)で積み立てた場合 をシミュレーションしてみましょう。

20年間の結果

- 積立元本:240万円(青線)

- 運用資産額:約412万円(オレンジ線)

- 運用益:約173万円

👉 未成年から始めて20代後半でこの金額。大きな差が生まれます。

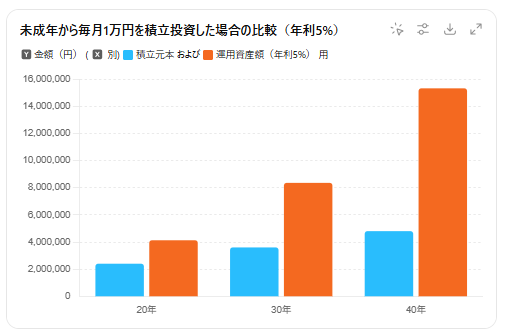

5. 30年、40年続けた場合の比較

| 運用年数 | 積立元本 | 最終資産額 | 運用益 |

|---|---|---|---|

| 20年 | 240万円 | 約412万円 | 約173万円 |

| 30年 | 360万円 | 約836万円 | 約476万円 |

| 40年 | 480万円 | 約1,532万円 | 約1,052万円 |

📊 グラフで見ると、時間の経過とともに「複利の破壊力」がどれほど大きいかが一目でわかります。

👉 40年間積み立てると、480万円が1,500万円超 に成長します。

「早く始めること」がいかに大切かがわかりますね。

6. まとめ

- 未成年へのNISA拡大は、複利の効果を最大限活かせるので歓迎。

- 高齢者向けの拡大は、毎月分配型投信のリスクなどがあり、慎重に見るべき。

- 投資は「早く始めるほど有利」であることはシミュレーションからも明らか。

👉 もしあなたが未成年でなくても、「今が一番若いとき」 です。

20代、30代、40代…いつ始めても複利はしっかり働きます。

だからこそ、制度がどう変わるかを待つのではなく、まずはNISA口座を開設して行動を始めること が重要です。

未来の資産は、あなたが「今日どう動くか」で大きく変わります。

コメント